Innhold i denne saken

FIDA – Financial Data Access

Fra Open Banking til Open Finance

Open Finance vil kunne endre verdikjeden

Hvorfor er finansielt datadelingssystem sentralt?

Hva betyr Open Finance for kundene?

Tidslinje – hva vet vi?

Finans Norge Forsikringsdrifts rolle

Nøkkelbegreper

FIDA – Financial Data Access

Forslag til forordning om deling av finansdata (FIDA – Financial Data Access) ble lagt frem av EU-kommisjonen i juni 2023.

Forslag til forordning om deling av finansdata (FIDA – Financial Data Access) ble lagt frem av EU-kommisjonen i juni 2023.

De overordnede målene med FIDA er:

- Gi forbrukerne større valgmuligheter innenfor finansielle tjenester

- Øke konkurransen i tilbudet av finansielle tjenester

- Legge til rette for inntreden av nye og innovative leverandører av finansielle tjenester

Fra Open Banking til Open Finance

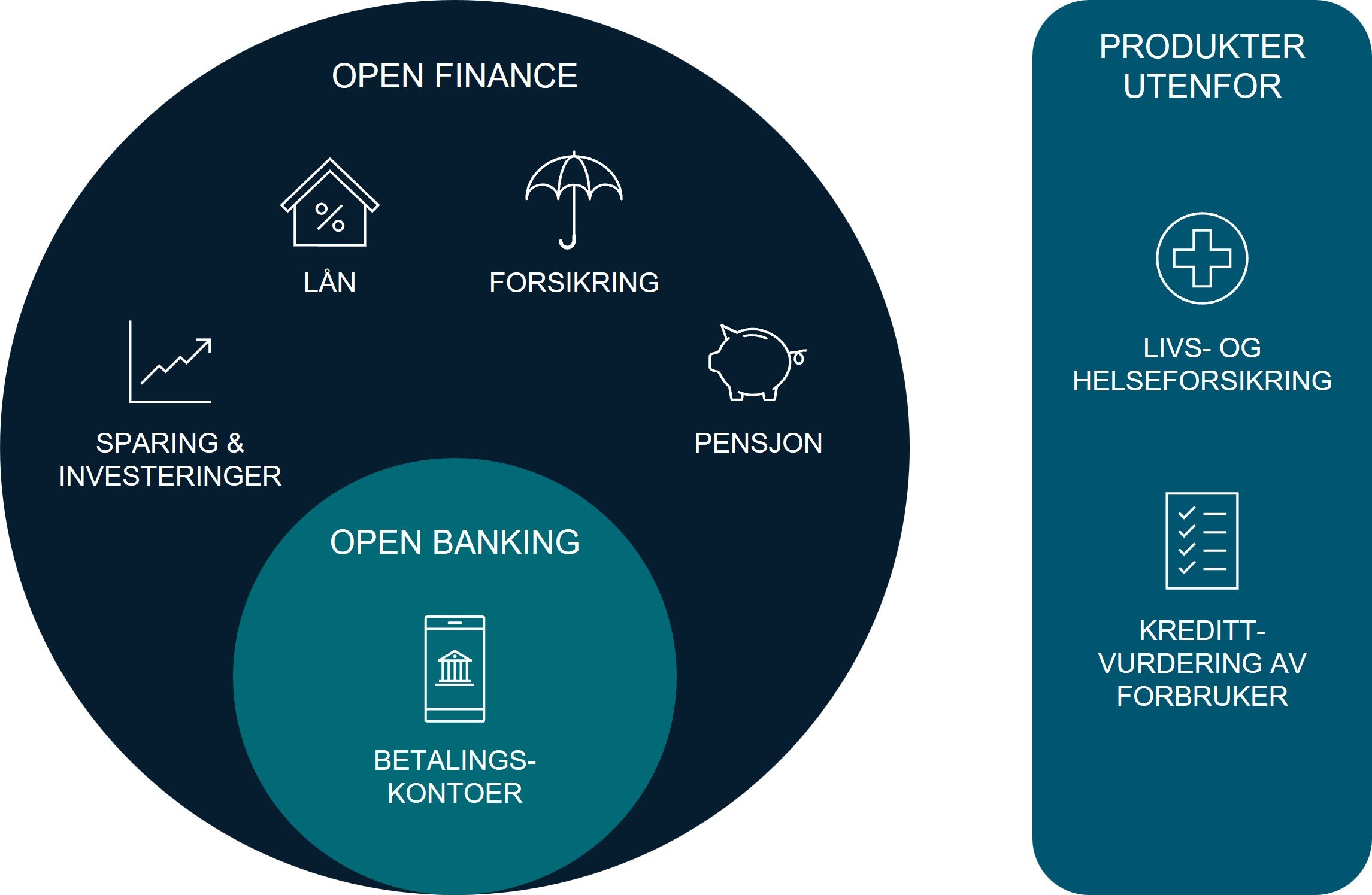

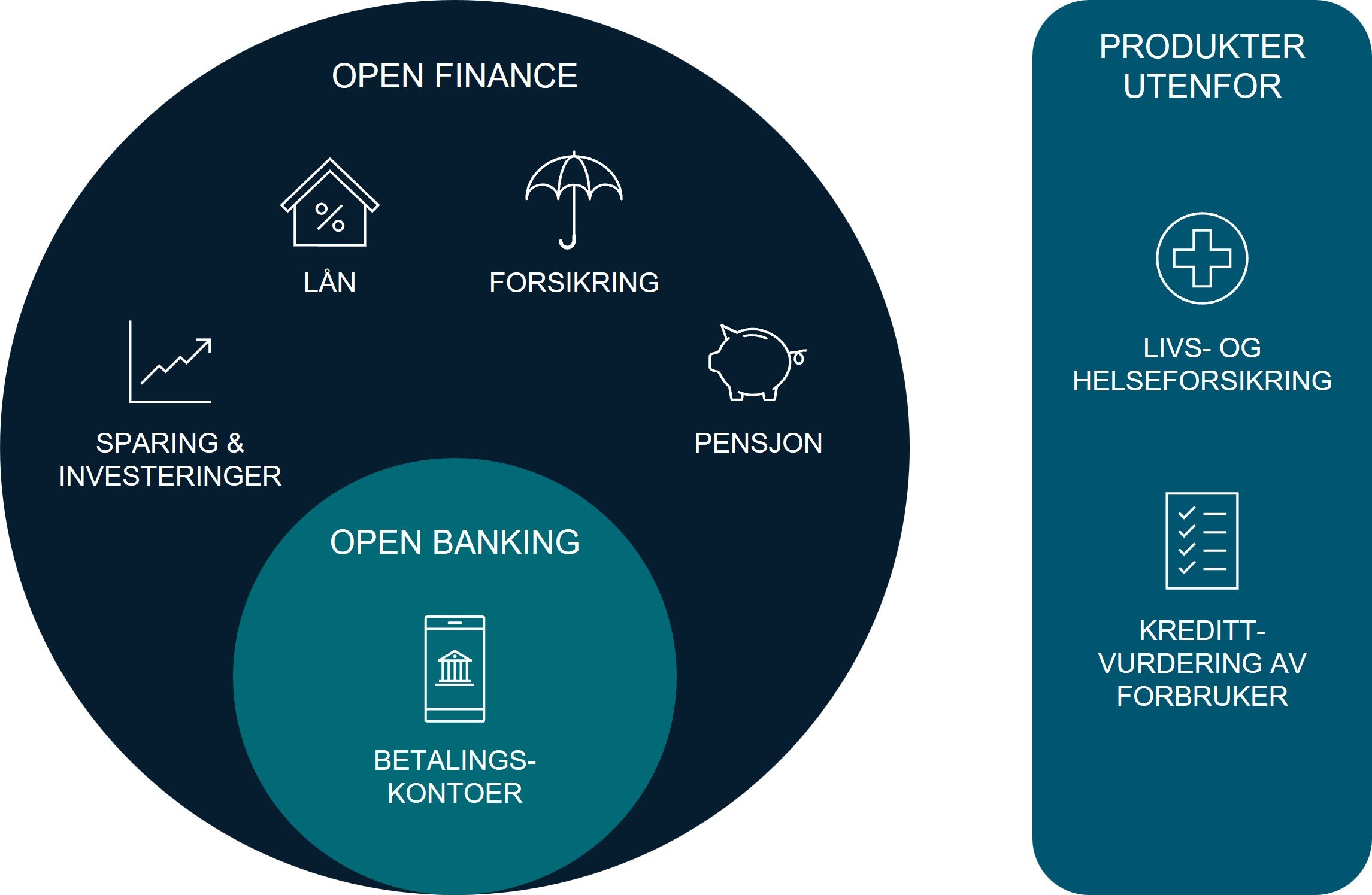

Med Open Finance (regulert gjennom FIDA) ønsker EU-kommisjonen å bygge videre på erfaringene fra Open Banking (regulert gjennom betalingstjenestedirektivet – PSD2). Open Banking la til rette for at tredjepartsaktører, og eksisterende aktører, kan knytte seg til kundens betalingskontoer for å tilby kontoinformasjonstjenester og gjennomføre betalinger.

Med Open Finance utvides kundens rett til å dele sine data til å omfatte omtrent samtlige av kundens finansdata, dvs. sparing, investering, lån, forsikring og pensjon. Data knyttet til livs- og helseforsikring og kredittvurdering av forbrukere vurderes som sensitiv, og kan øke risikoen for finansiell ekskludering, og skal derfor ikke deles iht. FIDA.

Open Finance vil kunne endre verdikjeden

Tradisjonelt har en kunde hatt kundeforhold med én eller flere finansinstitusjoner. Finansinstitusjonen har vært både produsent og distributør av finansielle produkter og tjenester. Med FIDA innføres en ny aktør kalt databruker.

Databrukere vil kunne tilby informasjonstjenester gjennom å sammenstille kundens finansielle data som datainnehavere besitter. Dette kan kun gjøres etter samtykke fra kunden, og kunden skal kunne spesifisere hvilke data som skal deles fra de ulike finansinstitusjonene. Kunden skal også ha mulighet til å trekke tilbake delingssamtykke til ethvert tidspunkt gjennom et dashboard. En databruker kan enten være en eksisterende finansinstitusjon eller en tredjepartsaktør, omtalt som FISP (Financial Information Service Provider) i FIDA.

Hvorfor er finansielt datadelingssystem sentralt?

Når FIDA og Open Finance diskuteres kommer man raskt inn på datadelingssystem, eller schemes. Kort forklart skal et datadelingssystem fastsette vilkår, betingelser og kompensasjonssats for deling av data. Som en del av datadelingssystemer skal det også defineres felles standard for kundedata som skal deles og teknisk grensesnitt som skal benyttes.

Datadelingssystemet skal utarbeides og driftes av datainnehavere og databrukere som til sammen representerer en signifikant andel av markedet som produktet eller tjenesten angår. I tillegg skal forbrukerorganisasjoner være med for å sikre at forbrukernes interesser og rettigheter blir ivaretatt.

Hva betyr Open Finance for kundene?

Med Open Finance vil kunder, både forbrukere og bedrifter, kunne få enklere tilgang til sine finansielle data på tvers av leverandører. Videre er EUs målsetning at økt konkurranse skal føre til bedre priser for kundene, samtidig som økt datadeling legger til rette for innovasjon som kan resultere i nye og bedre produkter og tjenester.

Samtidig som det er mange fordeler for kunder med Open Finance, er det også noen utfordringer. Med flere aktører og tjenester involvert kan det bli vanskeligere for kunder å ha oversikt over hvem som har tilgang til deres data og hva de benyttes til. Når flere aktører får tilgang til kundens data øker risikoen for at personopplysninger eller andre data kommer på avveie, selv om det stilles strenge sikkerhetskrav til både datainnehavere og databrukere.

Tidslinje – hva vet vi?

Det er foreløpig ikke fattet endelig vedtak i EU om FIDA. Det vi vet fra forslaget som ble lagt frem i juni 2023 er at fra tidspunktet det blir enighet vil finansielle datadelingssystem måtte være på plass i løpet av 18 måneder. Kunder vil kunne be om data utlevert iht. FIDA ytterligere seks måneder etter dette, altså 24 måneder etter enighet.

Finans Norge Forsikringsdrifts rolle

Finans Norge Forsikringsdrift er pensjons- og forsikringsselskapenes infrastrukturselskap, og samarbeider med Finans Norge som holder i det næringspolitiske. Dette gjelder også for Open Finance.

For næringspolitiske spørsmål vennligst ta kontakt med Finans Norge.

Finans Norge Forsikringsdrift hjelper forsikringsbransjen med å skape og sikre verdier gjennom å utvikle og forvalte kostnadseffektive og bærekraftige infrastrukturer og tjenester for forsikringsbransjen. På lik linje som for eksisterende reguleringer, lovpålagte oppgaver og oppgaver som best kan løses i fellesskap, skal vi være en relevant aktør som bistår pensjons- og forsikringsbransjen med FIDA og Open Finance

Nøkkelbegreper

| Begrep |

Forklaring |

| Databruker (Data User) |

Distributør av informasjonstjenester gjennom å sammenstille kundens finansielle data som datainnehaver(e) besitter. Dette kan kun gjøres etter samtykke fra kunden. En databruker kan enten være en eksisterende finansinstitusjon eller det kan være en FISP. |

| Datainnehaver (Data Holder) |

Produsent av finansielle produkter og tjenester, og er den aktøren som innehar kundens finansielle data. Finansinstitusjoner vil være datainnehavere iht. FIDA, og pliktes til å tilgjengeliggjøre kundens data på standardisert format. |

| Dashboard |

Oversikt over hvilke data kunden har gitt datainnehaver samtykke til å dele, og til hvem. Samtykket skal kunne trekkes tilbake i sanntid. |

| FIDA - Financial Data Access |

EUs forordning om deling av finansdata. |

| Finansiell informasjonstjenesteleverandør (FISP - Financial Information Service Provider) |

En tredjepart som med kundens samtykke kan innhente og sammenstille data om kundens finansielle data fra én eller flere datainnehavere. FISPer kan tilby finansielle tjenester på grunnlag av kundens data. FISPer vil bli underlagt konsesjon og tilsyn av relevant tilsynsmyndighet. |

| Finansielt datadelingssystem (Financial Data Sharing Scheme) |

Datadelingssystemet skal utarbeides og driftes av datainnehavere og databrukere som til sammen representerer en signifikant andel av markedet som produktet eller tjenesten angår. Markedsaktørene skal sammen utarbeide rammeavtale som fastsetter vilkår og betingelser mellom datainnehavere og databrukere, inkludert kompensasjonssats datainnehaver kan ta for å dele data. Det skal også defineres felles standard for kundedata som skal deles og teknisk grensesnitt som skal benyttes. |

| Kunde |

Forbrukere og bedrifter. |

Forslag til forordning om deling av finansdata (FIDA – Financial Data Access) ble lagt frem av EU-kommisjonen i juni 2023.

Forslag til forordning om deling av finansdata (FIDA – Financial Data Access) ble lagt frem av EU-kommisjonen i juni 2023.